Factoring: Vorteile und Nachteile auf einen Blick

Factoring erhöht Ihre Liquidität – und deshalb entscheiden sich mehr und mehr Unternehmen für dieses Finanzierungsinstrument. Aber das ist nicht alles: Wir gehen ausführlich auf die Vorteile von Factoring ein – und zeigen Ihnen auch, wo die Nachteile liegen.

Erneut wuchs der Umsatz der Factoringbranche, verkündeten sowohl der Bundesverband Factoring als auch der Deutsche Factoring Verband e.V. auf Basis eigener Erhebungen unter ihren Mitgliedern. Factoring wirke als Stabilisierung gerade in Krisenzeiten.

Wir nennen Ihnen 7 plus 3 Argumente für und gegen Factoring.

1. Sie gewinnen Liquidität.

Mit Factoring werden Forderungen sofort zu Einnahmen. Der Factor überweist Ihnen die Forderungssumme innerhalb von 24 Stunden nach Rechnungsankauf – und Sie können Ihre Liquidität neu einsetzen. Für neue Maschinen, benötigtes Material oder für anfallende Betriebskosten. Oder Sie tilgen Verbindlichkeiten und senken so Ihren Verschuldungsgrad. Der gewonnene Entscheidungsspielraum ist kaum aufzuwiegen.

2. Sie verbessern Ihre Bilanz.

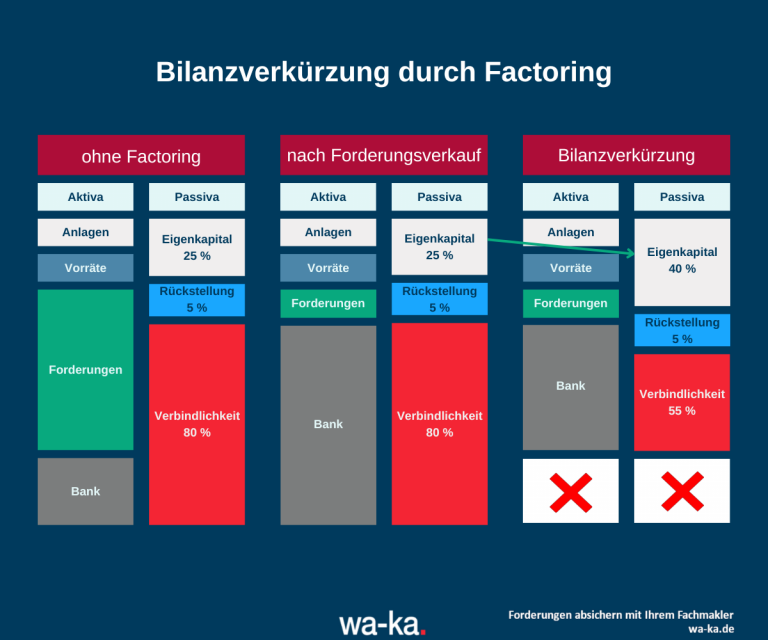

Wer weniger Außenstände hat, erreicht automatisch eine höhere Eigenkapitalquote. Denn wenn Sie Ihre Forderung verkaufen, reduziert sich das Fremdfinanzierungsvolumen und die Liquiditätskennziffer verbessert sich. Ihr Rating steigt, die Bilanzsumme sinkt (Stichwort Bilanzverkürzung). Zudem profitieren Unternehmen häufig von besseren Zinskonditionen bei ihrer Hausbank.

3. Sie machen sich von Ihrer Hausbank unabhängig.

Gerade bei kleinen und mittleren Unternehmen haftet der Unternehmer häufig noch persönlich für Bankkredite. Factoring ist ein Kaufgeschäft. Ihre Forderungen werden angekauft, Grundlage dieser Finanzierung sind Ihre offenen und einredefreien Rechnungen. Beim Factoring haften Sie nur für die Richtigkeit, die Verität, Ihrer verkauften Forderung. Und nicht weiter.

Achtung: Immer wieder hören wir von unseren Kunden, dass deren Hausbank ihren Factoring-Partner durchsetzen möchte. Die Bank beruft sich dabei auf eine Global- oder Forderungszession, die Ihr Unternehmen für eine frühere Kreditlinie unterschrieben hat – und die nicht selten lange zurückliegt. Bitte berücksichtigen Sie, dass wir mit einer Factoringlösung häufig so viel Liquidität zur Verfügung stellen, das Sie gegenüber Ihrer Hausbank eine starke Position gewinnen. So, dass Sie Ihr Kreditarrangement und die zu leisten Sicherheiten neu verhandeln können. Lassen Sie sich nicht leichtfertig enger binden, Sie verlieren sonst einen wesentlichen Vorteil des Factorings: Die Unabhängigkeit von der Hausbank.

4. Sie gewinnen Spielraum.

Sie möchten Ihr Geschäft erweitern? Eine neue Filiale eröffnen, Ihr Personal weiterbilden oder in die Nachhaltigkeit Ihres Unternehmens investieren? In Punkt 1 haben wir es bereits angedeutet: Jeder Euro, der mehr auf Ihrem Konto verfügbar ist, verschafft Ihnen mehr Entscheidungsspielraum. Sie entscheiden, wie Sie Ihr Geld einsetzen – und müssen nicht Ihre Bank um einen Kredit bitten (und Zustimmung, wofür Sie das Geld ausgeben).

5. Sie sparen Geld durch Skonto.

Wer liquide ist, kann selbst schneller zahlen. Dank hoher Liquidität können Sie Ihre eigenen Verbindlichkeiten sofort unter Ausnutzung von Skonti begleichen. Das spart nicht nur bares Geld, sondern hebt auch die Beziehung zu Ihren Lieferanten auf eine neue Ebene. Und das kann sich bei Reklamationen, Falschlieferungen und ähnlichen Schwierigkeiten auszahlen.

6. Sie können Zahlungsziele flexibler gestalten.

Sie möchten flexibler auf Kundenwünsche reagieren? Ihren Kunden bei den geforderten Zahlungszielen entgegenkommen? Factoring macht Sie unabhängig und gibt Ihnen die Freiheit, individuelle Zahlungsziele festzulegen.

7. Sie entlasten Ihr Debitorenmanagement.

Wenn Sie Forderungen an einen Factor auslagern, entfallen auch lästige und zeitraubende Aufgaben in Ihrem Unternehmen: Alle Buchhalter, die schon einmal stundenlang Mahnungen geschrieben oder Bonitätsauskünfte eingeholt haben, wissen, wie frustrierend diese wertschöpfungsfreien Aufgaben sind. In Zeiten des Fachkräftemangels bremsen diese Aufgaben einmal mehr.

Durch den Einsatz von Factoring können sich Ihre Mitarbeiter anderen Aufgaben widmen – etwa der Entwicklung verbesserter, effizienterer Prozesse. Sie werden es ihrer Geschäftsführung danken, künftig nicht mehr im Nachlaufen von säumigen Kunden oder der Verbuchung von Teilzahlungen zu versinken. Darüber hinaus ist Ihr Unternehmen – beim echten Factoring sogar zu 100 Prozent – vor Forderungsausfall geschützt. Und das, ohne die Zahlungseingänge ständig im Auge behalten zu müssen.

In Factoringverfahren, bei dem bereits auf der Rechnung ersichtlich ist, dass die Forderung an den Factor verkauft wurde, reduziert sich Ihr durchschnittlicher Zahlungseingang auch ohne Mahnung.

Nun kennen Sie die Vorteile von Factoring. Zu einer ehrlichen und seriösen Beratung gehört auch, dass wir über die Nachteile von Factoring sprechen. Denn auch wenn Sie Liquidität und Sicherheit gewinnen, können beispielsweise Ihre Kunden mit Fragen an Sie herantreten. Lassen Sie uns auf die Punkte eingehen, die Sie beachten sollten.

1. Factoring kostet.

Viele Unternehmer scheuen die Gebühren, die Sie an den Factor zahlen müssen. Doch es lohnt sich, genauer nachzurechnen. Überlegen Sie sich im Vorfeld, welches Factoringverfahren für Ihr Unternehmen in Frage kommt. Besteht eine Kreditversicherung und soll diese in die Factoringlösung integriert werden? Kalkulieren Sie dann alle alternativ an- und entfallenden Kosten von der Bonitätsprüfung über die Warenkreditversicherung bis hin zur etwaigen Auslagerung des Debitorenmanagements und die Erträge durch Skonto ein. Auf den zweiten Blick wird Factoring oft attraktiv. Wir unterstützen Sie bei einer genauen und ehrlichen Aufstellung!

2. Sie geben die Kommunikation mit Ihren Kunden in fremde Hände.

Insbesondere beim Full Service Factoring übertragen Sie das Debitorenmanagement an den Factor. Dieser macht für Sie die überfällige Forderung gegenüber Ihren Kunden geltend – und zwar sofort durch Erinnerungen und Mahnungen. Dies sollte jedem Factoringnehmer bewusst sein. Sie können jedoch bereits im Vorfeld mit Ihrem Factor reden und für einzelne Kunden Ausnahmen vereinbaren. Und: Beim Inhouse-Factoring spielt dies in der Zusammenarbeit mit Ihrem Kunden keine Rolle.

3. Factoring kann Ihre Kundenbeziehungen strapazieren.

Noch immer gibt es in einigen Branchen Vorbehalte zum Thema Factoring. Dabei wird die Bonität des Factoring-Nutzers angezweifelt. Diese Bedenken sind jedoch unbegründet: Schließlich tritt auch ein Factor nur dann ein, wenn die Bonität des Kunden und/oder die Versicherbarkeit der Forderung gegeben sind. Um mögliche Störungen dennoch von vornherein zu vermeiden, bieten viele Factoringgesellschaften an, einzelne sensible, „gute“ und bonitätsstarke Debitoren im Stillen Factoring abzuwickeln.

Welchen Nutzen bringt also Factoring Ihren Unternehmen?

Aus unserer Sicht überwiegen Vorteile im Factoring. Der Liquiditätsgewinn und der damit zusätzliche finanzielle und zeitliche Handlungsspielraum für Ihr Unternehmen sind die wesentlichen Argumente. Sie sind nicht mehr durch den Zahlungsverzug oder einen Forderungsausfall Ihrer Kunden bzw. Debitoren belastet und profitieren vom hundertprozentigen Ausfallschutz Ihrer Forderungen.

Beziehen Sie in Ihre Entscheidung die Konditionen, die Abwicklung (so einfach wie möglich und bestenfalls über Schnittstellen) und den Umgang mit Ihren Kunden ein. (Einige zentrale Fragen haben wir hier für Sie beantwortet.) Machen Sie sich außerdem klar, dass Factoring ein Instrument der Umfinanzierung ist und Ihre offenen Rechnungen als Sicherheit für diese Kreditlinie hinterlegt sind.

Nutzen Sie unsere Beratung als Factoring- und Kreditversicherungsmakler: Wir zeigen Ihnen transparent und zügig, welche Factoringvariante zu Ihrem Unternehmen passt. Ein Erstgespräch von etwa 30 Minuten hilft Ihnen zu erkennen, ob eine Factoringlösung eine zukunftssichere Finanzierungsvariante für Ihr Unternehmen ist.